Column税務コラム

持株会社とは、他の会社の株式を保有することにより、その傘下にある株式発行会社を支配し管理することを事業とする会社です。ホールディングカンパニーなどと呼ばれ、上場企業において持株会社を中心にグループ企業が形成されているケースがよく見られます。この場合の持株会社はグループの本社機能を有し、各事業会社への経営統治を行っています。

一方、中小企業においても相続対策その他で持株会社が活用されています。

持株会社の活用例

1、株価上昇の抑制、引き下げによる相続税対策

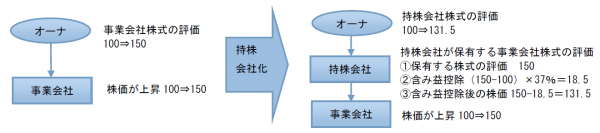

・オーナーが保有する株式の評価において、事業会社の業績が好調だと株価は毎年上昇し、その結果将来の相続税評価額も増加していくことになりますが、事業会社の株式を持株会社を通じて間接所有することで、株式評価の上昇を抑制することが可能です。

持株会社が保有する事業会社の株式評価をする際、株式取得後の事業会社の株価上昇分について、含み益37%控除が可能です。持株会社の保有する事業会社株式の簿価(事業会社株式を持株会社へ移転した時の時価)が100で、事業会社株式の時価が150へ上昇した場合、事業会社株式の含み益の37%((150-100)×37%=18.5)を控除する結果、持株会社を通じた事業会社株式の評価額は131.5となり、直接保有していた場合の150に比べて株価上昇が抑制されます。

・持株会社は通常株式保有特定会社となりますが、持株会社が株式以外の資産(金融資産、不動産など)を多く保有し、株式等の評価額が総資産の評価額合計の50%未満である場合、一般の評価方法で評価可能となり、株価引き下げが期待できます。

2、新規事業展開、機動的なM&Aなど

新事業分野へ進出する場合、①新会社を設立、②他の会社の株式を買収して子会社化、など新事業は既存の事業会社とは別会社で行うのが、次の点で望ましいと考えられます。持株会社化することで、これらをスムーズに行うことが期待できます。

I.別会社で行うことで、成果や責任を明確化できる

II.リスク分散が図れる

III.雇用条件に差をつけられる

3、後継者不在などによる将来の事業会社売却への備え

オーナー一族の中に事業承継者がいない場合、既存の事業会社を同業者や現在の経営幹部へ売却する方法が考えられますが、持株会社化しておくと、複数の会社を段階的に売却するなど、手続きを柔軟に行うことが可能になります。また、株式の売却益は持株会社で計上されますので、オーナーの個人所得への影響は限定的になります。

4、事業承継税制(納税猶予)の適用

事業承継税制(納税猶予)の適用前及び適用後の手続きは煩雑で、オーナーが複数の会社を保有している場合、複数の会社で適用を受けると大きな負担となります。株式保有を持株会社に集約していれば、要件を満たせば納税猶予の手続きは持株会社のみの手続きですみます。

持株会社化を行う方法

持株会社化を行うため、次の方法が考えられます。なお、手続きによっては思わぬ課税関係が発生するリスクがありますので慎重な検討が必要です。

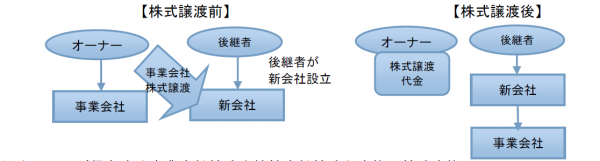

1.持株会社を新たに設立し、オーナーが保有する事業会社株式を設立した持株会社へ譲渡

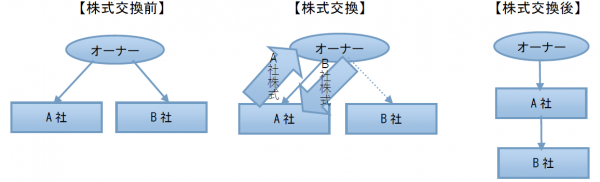

2.オーナーが保有する事業会社株式を持株会社株式と交換(株式交換)

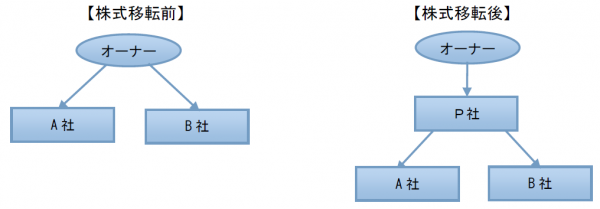

3.オーナーが保有する事業会社株式を新設する会社に移転(株式移転)

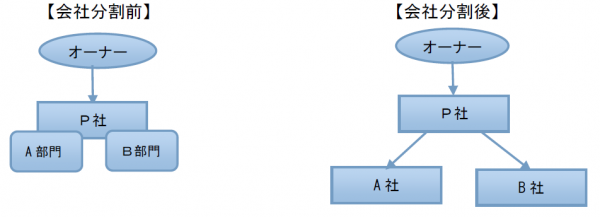

4.事業会社の事業部門を切り離して独立(会社分割)